(参考記事:【バロンズ】株式リターンのゆがみ、その影響)

そのため、時価総額加重よりも均等加重のポートフォリオのほうが、上位4%の銘柄に十分な配分が行われる可能性が高いため有利といえます。実際に過去50年間では時価総額上位1000銘柄の均等加重ポートフォリオは、市場平均を年率2%上回る高パフォーマンスを上げているそうです。

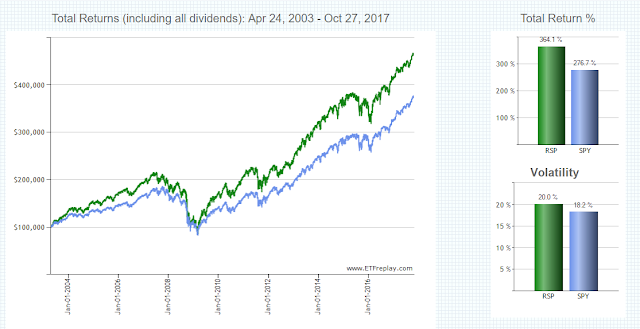

RSP(グッゲンハイムS&P500均等加重ETF)とSPY(SPDR S&P 500 ETF)を比べてみると、2003年4月24日(RSPの設定日)以降のリターンはSPYが+276.7%に対して、RSPは+364.1%。過去14年間でもたしかに均等加重のほうが高リターンでした。

RSPの経費率は0.20%で、S&P500 ETF(SPYは0.0945%、VOOとIVVは0.04%)と比べるとやや高めですが、スマートベータETFとしては許容範囲だと思います。良さそうなETFですが、国内ネット証券では扱っていないようなので残念です。

また、個別株投資をする場合、保有銘柄数は20銘柄もあれば十分な分散効果が得られるという話はよく耳にしますが、20銘柄だと上位4%の銘柄を保有できない可能性が高くなりそうです。

私のポートフォリオはETFを除くと現在42銘柄保有していますが、「下手な鉄砲も数撃ちゃ当たる」的な感じでもっと増やしていっても良いかなと思いました。

素直にETFだけを買ったほうが高パフォーマンスになりそうな気はしますが、ETFは得られる配当額がはっきりと分からないので、個別の連続増配株のほうが予測しやすくて私は好きです。

よろしければ応援クリックお願いします

|

コメント