ぱっと見ではVBのほうが僅かに低コストで、銘柄数も多くて良さそうに思えます。

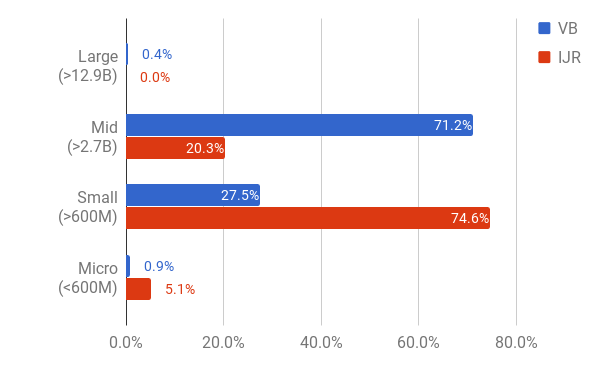

サイズ別の比率

VBはスモールキャップETFという名前ですが、ETF.comの分類上はMidが70%超を占めており、SmallとMicroを合わせても30%未満です。IJRは名前の通りSmallが約75%、Microにも約5%投資できます。セクター

銘柄数やサイズ別の比率はかなり差がありますが、セクターはあまり違いがありません。また、VBの組入上位銘柄にはGTAシリーズで有名なTTWO(テイクツー・インタラクティブ)や工場の自動化で注目されているマシンビジョンのCGNX(コグネックス)など、私でも知っている銘柄がありますが、IJRは小型すぎるのか知らない銘柄ばかりでした。トータルリターン比較

2004年1月30日以来のトータルリターンはVBが年率9.8%、IJRが年率10.4%、ボラティリティはVBが22.4%、IJRが22.5%、最大ドローダウンはVBが-59.6%、IJRが-58.1%でした。リターンはIJRのほうが年率0.6ポイント高いですが、ボラティリティはほぼ同じ、リーマンショック時はIJRのほうが下落率も小さかったようです。時価総額がより小さいIJRのほうがボラティリティは高くなりそうな気がしていたので意外でした。

次から小型株ETFを買うときはVBよりもIJRを選ぼうかなと思います。小型株の下落率は市場平均よりも大きいので、特に暴落時には積極的に買いたいです。

ちなみに下の記事によると、「小型株効果は上場廃止バイアスを見逃しているので、実際には小型株バスケットと大型株バスケットのシャープレシオは全く同じ」だそうです。小型株が高リターンなのはシャープレシオの分母のボラティリティが高いぶん、分子のリターンも高いということなんでしょうね。

(参考記事:【輪郭】小型株効果と上場廃止バイアス - 浜町SCI)

よろしければ応援クリックお願いします

|

コメント