(過去記事:ベータ値について)

このベータ値というのはGoogle financeから拾ってきているので、どうやって計算するものなのかよく分かっていなかったのですが、今回はGoogleスプレッドシートで計算してみました。

回帰分析というそうです。

下は横軸にS&P500トータルリターン指数の週次リターン、縦軸に私のポートフォリオの週次リターンをとった散布図です。

週次リターンを記録し始めたのは2016年からなので、期間は1年3カ月くらいしかありません。

線形のトレンドラインを引いて、一次方程式を表示させています。

ベータは一次方程式の傾きなので0.89です。

Google financeから拾った個別銘柄のベータを加重平均すると0.90だったので、ほとんど同じになりました。

Google financeから拾った個別銘柄のベータを加重平均すると0.90だったので、ほとんど同じになりました。

この一次方程式の切片がアルファで、市場平均からの超過リターンのことを指します。

ヘッジファンドのマーケット・ニュートラルという運用手法では、買い建てと売り建てを組み合わせることで市場平均のリスクをなくしてアルファだけを狙うそうです。

私のポートフォリオのアルファはマイナス0.00018だったので、市場平均を下回っています。

決定係数は0.92でした。

決定係数というのはWikipediaによると、

私のポートフォリオの変動の92%はS&P500で説明できるという理解で良いのでしょうか。

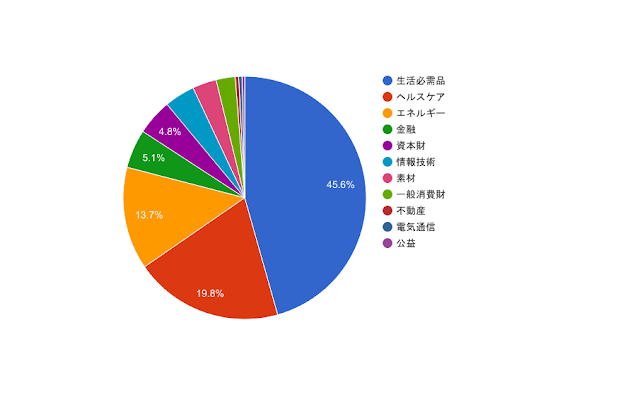

S&P500とは構成セクター比率がかなり違うのでもっと差があるのかと思っていましたが、予想よりも差が小さかったです。

これを計算して将来のリターンに何かプラスという訳ではありませんが、一応勉強のために計算してみました。

ヘッジファンドのマーケット・ニュートラルという運用手法では、買い建てと売り建てを組み合わせることで市場平均のリスクをなくしてアルファだけを狙うそうです。

私のポートフォリオのアルファはマイナス0.00018だったので、市場平均を下回っています。

決定係数は0.92でした。

決定係数というのはWikipediaによると、

だそうです。

決定係数(けっていけいすう、英: coefficient of determination)は、独立変数(説明変数)が従属変数(被説明変数)のどれくらいを説明できるかを表す値である。寄与率と呼ばれることもある。標本値から求めた回帰方程式のあてはまりの良さの尺度として利用される。

(Wikipedia「決定係数」の記事より引用)

私のポートフォリオの変動の92%はS&P500で説明できるという理解で良いのでしょうか。

S&P500とは構成セクター比率がかなり違うのでもっと差があるのかと思っていましたが、予想よりも差が小さかったです。

これを計算して将来のリターンに何かプラスという訳ではありませんが、一応勉強のために計算してみました。

よろしければ応援クリックお願いします

|

今晩は。ronaldreadさん

返信削除記事楽しみにしています。

ベータ値、全く私はわかりません。笑

バフェットからの手紙で、真の投資家であれば、ボラティリティは大歓迎すべきです。ヨダレの出そうな好機が、やってくるから。と書いてあります。

去年の今頃、IBMが、$132-程度で、買えるなんてヤバいです(≧∀≦)

ちなみにこの時、CHTRと迷ったあげく、配当がある方を買っちゃいました。

話変わりますが、ハワードシリットって人の本、知ってますか?

財務諸表などの読み方でめっちゃ参考になりますよ。古いのはAmazonで1円で売ってます。

簿記3級とこの著者の本があれば、投資力が、UPしますよ。

フィリップグレアムさん、こんばんは。

返信削除楽しみにしてくださり、ありがとうございます!嬉しいです。

「バフェットは低ベータ株を買って、調達コストの安い保険会社のフロートでレバレッジをかけてリターンを高めている」というような内容の記事をどこかで読んで、私はベータ値に興味を持ちました。

個人投資家の場合は低コストで借金するのは難しいので、素直にBRK.Bを買ったほうが良いのかなと思ったのですが、私の場合は配当生活が目標なので低ベータ高配当株中心にしました。

ハワードシリットの本は知りませんでした。

「会計不正はこう見抜け」は「会計トリックはこう見抜け」の改訂版なんですね。

古いほうの1円は魅力的ですが、改訂版のほうが読みやすかったりするんでしょうか。

今度本屋で見てみます。

簿記は何かの役に立つかなと思って数年前の無職期間に2級をとったのですが、試験対策の問題集を短期間頑張っただけで、その後何もしていないので頭の中から完全に抜けてしまいました(笑)

財務諸表の読み方はよく分かっていないので読んでみたいです。

こんにちは

返信削除バフェットの記事は、一部正しいって思います。

保険事業のフロートを使った投資は、事実です。コストがかからない資金調達手法と手紙ではあります。

ベータ値を用いたリスク算定には否定しており、ボラティリティを利用して時より儲けたって記述があったと思います。グリーンブラッド(10年間で、AVG.+50%/年)の著作では、ベータ値は知らない方がベターなんて書いてあります。笑

IBMの財務諸表の繰延収益が負債。

銀行の財務諸表の預金が負債って意味が分からなくて、金融株の投資に躊躇してました。

財務諸表を作る基の経理処理を勉強したらいいじゃんと思いつき、ついでに資格もとりました。簿記を勉強した結果、2つの事は解決し、金融株にも投資できました。

シリットの本は、古い方は縦書き、新しい方は横書き位の差しか違いはありませんよ。笑 チョット新しい内容が追記されてます。

グリーンブラッド、シリットの著作も財務諸表以外のSECの資料のここを見ろっていうのが参考になります。

こんにちは。

返信削除たぶん、私が読んだ記事の低ベータというのはKOやPGなどを指していたのだと思いますが、バフェット自身はベータ値を気にはしていないのですね。

たしかに金融株や航空株は高ベータですし…

ハワードシリットの本、新しいほうは大幅改訂版って書いてあったのでだいぶ違うのかと思いましたが、縦書きと横書きの違いしかないのですね(笑)

財務諸表の読み方はきちんと知っておきたいので、買って読んでみることにします。

読書スピードが遅いうえに読もうと思っている本が色々溜まっているのでなかなか消化できそうにありませんが…

こんにちはronaldreadさん

返信削除別の所に書いたのですがこの記事の方が良い思ってもう一度書いてみます。

低ボラティリティ戦略に興味はありませんか?銘柄で云えばACWVとかです。

低ベータ=低ボラティリティってわけではありませんが、ronaldreadさんの運用スタイルを拝見しておりますとそうではないのかなと。

あとフィリップグレアムさんが云うているのは、おそらくこの文書の事かと思います。http://docs.lhpedersen.com/BuffettsAlpha.pdf

この文書の内容によると確かに、バフェット自身はベータ値を意識していないとコメントしているようですが、バークシャハサウェイは保険事業で集めた資金を使って低ベータ株式に約1.5倍から1.7倍程のレバレッジをかけているそうです。

例えばACWVだけをフルで買ってそれにどないかして、低利でレバレッジをかければ俺もバフェットくらいは無理やけど近づけるのでと夢想しております。

こんにちは、キンさん。

返信削除サクソバンク証券の口座を開設してETFの選択肢が広がったのでUSMVやACWVも気になっています。

ただ、低ボラティリティと高配当は重複がありそうなので、どちらかと言えば今はモメンタム戦略のほうに興味があります。

個人投資家で低金利でレバレッジをかけるのは厳しそうなので、USMVやACWVのレバレッジETF版みたいなものがあれば買いたいですが、少し調べたところではHDLV(ETRACS Monthly Pay 2xLeveraged U.S. High Dividend Low Volatility ETN)しか見つかりませんでした。

これはAUMが$16.77Mとかなり小さく、ETF.comのFund Closure RiskがHighになっていて、長期投資には向かなそうですが…

レバレッジETFでは暴落時にCUREなどボラティリティが小さそうなものを少し買ってみてもいいかなとは考えています。