(過去記事:REIT(不動産投資信託)ETF、金利上昇局面の米国REIT)

前回は低コストのVNQ(バンガードREIT ETF)がSBI証券で購入できないので当分REITへの投資は見送ろうと思っていたのですが、XLRE(不動産セレクト・セクター SPDR ファンド)の存在を忘れていたので記事にしました。

XLREはステート・ストリートのセクターETFのうちの一つです。不動産セクターは最近、金融セクターから独立したばかりなので、セクターETFのなかでは一番新しいです。

前回の記事に書いた3本のETFと比べてみます。

次に保有銘柄(上位25銘柄)を見てみます。XLREとIYRはウェイトは違いますが、銘柄は似ていますね。

XLREとIYRは1位がAMT(アメリカン・タワー)、3位がCCI(クラッシュ・キャッシュ・インターナショナル)ですが、VNQとRWRには含まれていないようです。AMTとCCIは無線基地局などを保有するインフラREITです。配当利回りはCCIは3.55%ですが、AMTは1.75%と低いです。

XLREの配当利回りが低いのはAMTが9.4%も占めているのが大きそうですね。

VNQとRWRの1位はショッピングモールのSPG(サイモン・プロパティー・グループ)です。日本でも三菱地所・サイモンがプレミアムアウトレットモールを保有しています。ショッピングモールはAMZN(アマゾン)などEコマース拡大に押されて不振なのでSPGの株価は高値から約30%下落しており、配当利回りは4.48%と高いです。

セクターは以下の通りです。個人的にはAMZNにやられそうな商業施設REITの比率が低いIYRとXLREが良さそうな気がします。

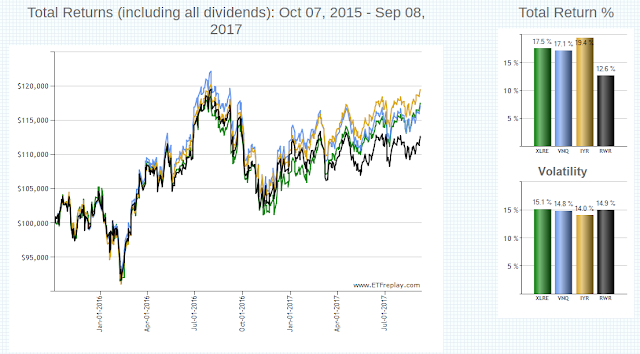

トータルリターンとボラティリティを比較してみます。XLREは2015年10月8日に設定されたので、期間は2年足らずですが…

この期間では、トータルリターンはIYR>XLRE>VNQ>RWR、ボラティリティはIYR<VNQ<RWR<XLREでした。VNQとRWRは似ているような気がしましたが、RWRだけリターンが際立って低いです。IYRはリターン・ボラティリティともに一番優秀ですね。

以上、ざっと比較してみた結果、個人的にはXLREが一番良いと思いました。IYRは経費率以外は良いのですが、0.44%の経費率が他と比べると気になってしまいます。

海外ETFはSBI証券のNISA口座だと買付手数料が無料になるので、とりあえず少しだけXLREを買ってみようかなと思います。

よろしければ応援クリックお願いします

|

コメント