先進国以外に投資する際には、その国のカントリーリスクに十分留意する必要があります。

たとえばアスワス・ダモダラン教授によるカントリーリスクプレミアムの推計値(2020年7月末時点)は以下のようになっています。

参考:Country Default Spreads and Risk Premiums

米国をはじめ先進国は0~1%程度ですが、パキスタン(9.56%)、ナイジェリア(8.09%)、ギリシャ(6.61%)、トルコ(6.61%)などはかなりの高水準です。新興国に分類される国でも中国やポーランド、マレーシア、メキシコ、タイなどは1〜2%程度でイタリアやスペインよりも低いです。

ダモダラン教授のカントリーリスクプレミアムはCDSスプレッドから計算しているそうですが、これだと中国と日本のカントリーリスクは同じ1.03%ということになります。

中国株の割引率

割引率は以下の計算式で求められます。

割引率=無リスク金利+米国株のリスクプレミアム+カントリーリスクプレミアム

2020年月末の無リスク金利は0.68%、米国の株式リスクプレミアムは5.23%なので、米国株の割引率は5.91%、中国株は6.94%となります。

ダモダラン教授のカントリーリスクプレミアムをそのまま使ったら米国株と中国株ではそれほど差がないように思えます。

たとえば渦中のBABA(アリババ)についてgurufocusのDCF Calculatorを試してみると、割引率6.94%ではフェアバリュー$326.79となります。

(割引率以外はデフォルト設定です。)

|

| 出典:gurufocus |

ですが、共産党リスクを考えると中国のカントリーリスクプレミアムが日本と同じ1.03%というのはあまりにも低すぎるように思えます。

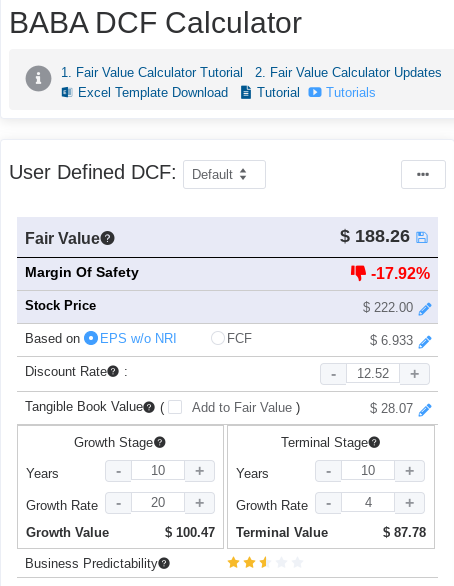

仮にカントリーリスクプレミアムをギリシャやトルコと同じ6.61%にした場合、割引率は12.52%となり、フェアバリューは$188.26まで下がります。

|

| 出典:gurufocus |

BABAは共産党リスクがなければ割安に思えますが、カントリーリスクというか政治リスクプレミアムをどの程度織り込めばいいのかがよく分からないので判断が難しいなと改めて感じました。

米国株でもGOOGL(アルファベット)やFB(フェイスブック)は政治リスクプレミアムをどう考えるかによって大きく違ってくるので、新興国に限らず大きくなりすぎて国家に敵視されている企業の扱いはよく分からないですね…

よろしければ応援クリックお願いします

|

コメント