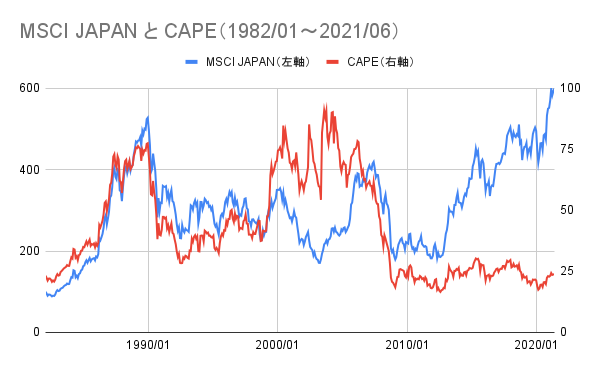

下図は1982年1月〜2021年6月のMSCI Japan(円換算グロスリターン、1982年1月=100)とCAPEレシオです。

※MSCI指数のデータはMSCI、CAPEレシオはShiller Barclays CAPE Indicesのデータを使用しています。

バブル期の日本株をCAPEレシオ77.5(1989年12月)で高値掴みしたとしても、2021年6月現在では名目で1.14倍(年率では+0.41%)になっています。

この間にCPIは1.12倍になっているので、実質ベースでも一応ギリギリプラスリターンです。

やはりバリュエーションは大事ですが、CAPE80近くという常軌を逸した高値掴みをしても30年程度で実質ベースプラスになっているという事実は株式投資家としては割とポジティブに感じられる気がします。

(たとえば(77.5/18)^(1/30)-1=年率5.0%となるので、だいたい当時のCAPEレシオの適正値は18程度だったんだろうなと思います。)

米国株の場合は、インフレ調整後のトータルリターンベースで高値を回復するまでに最も時間がかかったのは2000年9月~2013年4月の152ヶ月、次いで1973年2月~1984年12月の143ヶ月です。最悪でITバブル期のCAPE40超で高値掴みしたときの12年半程度なので、日本株とはスケールが全然違いますね。

過去記事:S&P500のドローダウン(1871年~2021年)

ちなみに1969/12=100としたときの日米のグロスリターン(円換算)を比べてみると以下のようになります。

1990年代までは日本株の圧勝、2000年代~2010年代前半は拮抗、その後は米国株の優勢が続いています。よろしければ応援クリックお願いします

|

コメント