ゴールド価格(ドル建て)と米国の実質金利は強い逆相関であることが知られています。

2006/12/30~2021/10/01の実質金利(DFII10)と米ドル建てゴールド価格(GOLDAMGBD228NLBM)で散布図を作ると以下のようなグラフができます。

ゴールドがインフレヘッジとして使えるのは投資期間が超長期である場合に限られるという話がありますが、実質金利低下に対するヘッジとしてはかなり有用なものだと思われます。

過去記事:ゴールドは超長期でみればインフレヘッジ

World Gold Councilの2013年のレポート(PDF)では、欧米市場の投資需要はゴールドに影響を与える多くの要因のうちのひとつにすぎず、新興国の需要が重要な位置を占めるようになってきているので、米国の実質金利がゴールドに与える影響はこの数十年で弱まっている、と書かれていましたが、直近15年のゴールド価格はほぼ米国の実質金利で決まっていると言っても良さそうです。

(新興国の宝飾需要や各国中央銀行の需要は実質金利にはあまり影響を受けず、産業用需要は景気動向と連動すると考えると実質金利とはむしろ正の相関になるはずということで、米国の実質金利と逆相関になる欧米の投資需要の影響は中長期的に見れば小さくなっていくのでは、ということみたいです。)

先ほどの散布図を2013年以降で作っても同じようなグラフになります。

近年は各国中銀による買い入れが増えている一方で、SoVとしての需要をビットコインに少し奪われているようにも思えるので、今後も今まで通りの動きをするのかは余計に分かりにくくなっている気がします。

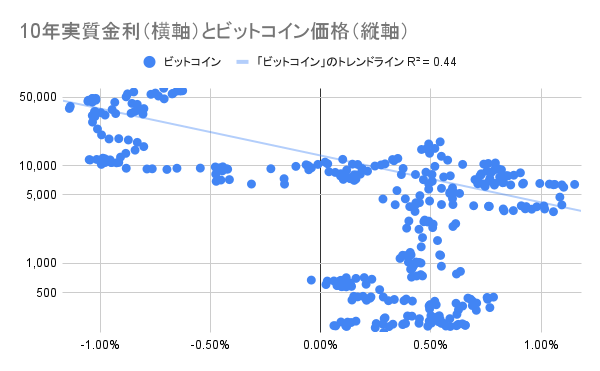

ちなみにビットコインも同様に逆相関っぽい時期もありますが、散布図を作ってみるとゴールドみたいにはならないです。

成熟していくとゴールドと似たような動きをするのか興味深く見守っています。

よろしければ応援クリックお願いします

|

コメント