過去記事:モンテカルロ法によるリタイアシミュレーション

今回は現金を保有する場合や、債券を混ぜてリスクを抑えた60/40ポートフォリオやオールシーズンズ・ポートフォリオでは破産確率はどれくらい下がるのかを試してみました。

今回も前回同様、Portfolio Visualizerのモンテカルロ・シミュレーションを使用しました。

現金(生活費2年分)を保有する場合

まずは生活費2年分の現金(200万円とします)を保有する場合です。前回の株式100%のシミュレーション(過去記事)ではリタイア時点の資産を4,500万円、名目期待リターン7%、ボラティリティ20%としましたが、これに現金200万円を加えるとどうなるのかを調べてみました。

現金は金利0%として、リタイア時点の資産は4,700万円(株式4,500万円+現金200万円)、名目期待リターンは7%×4,500万円÷4,700万円≒6.70%、ボラティリティは20%×4,500万円÷4,700万円≒19.15%と計算しました。

条件

条件は以下の通りです。(リタイア時の資産、期待リターン、ボラティリティ以外の条件は前回と同じです。)

- リタイア時点の資産:4,700万円

- 毎月引き出す金額:8.4万円(年間100.8万円)

- シミュレーション期間:60年間

- リターン分布:正規分布

- 期待リターン:6.70%

- ボラティリティ:19.15%

- インフレ率:平均2%、インフレボラティリティ1.31%

結果

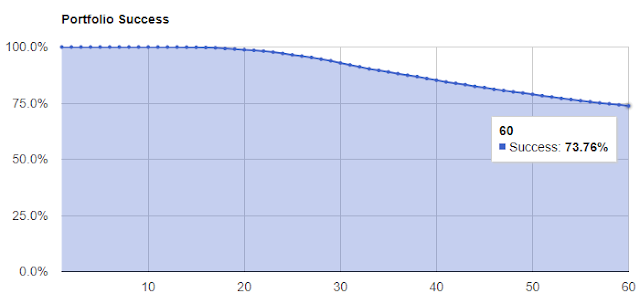

60年後の破産確率は26.24%です。現金200万円を加える前は28.55%だったので大して変わらないですね…現金比率10%の場合

株式4,500万円+現金200万円では少なすぎるようなので、現金比率10%(500万円の現金を保有)の場合についても同様にシミュレーションしてみました。この場合、リタイア時の資産は5,000万円(株式4,500万円+現金500万円)、名目期待リターンは7%×0.9=6.30%、ボラティリティは20%×0.9=18.00%となります。

条件

条件は以下の通りです。- リタイア時点の資産:5,000万円

- 毎月引き出す金額:8.4万円(年間100.8万円)

- シミュレーション期間:60年間

- リターン分布:正規分布

- 期待リターン:6.30%

- ボラティリティ:18.00%

- インフレ率:平均2%、インフレボラティリティ1.31%

結果

60年後の破産確率は25.70%です。やはり少ししか変わらないようです。現金比率40%(株式4,500万円+現金3,000万円)だと60年後の破産確率は11.32%まで下がりましたが、これは低所得の私にはかなり厳しいです。

※シミュレーションではボラティリティ20%と厳しめにしていますが、実際の円換算S&P500のヒストリカル・ボラティリティはだいたい18%程度です。なので現実の破産確率はもう少し低くなるかとは思います。

過去記事:【為替ヘッジの必要性】米国株(ドル建て・円換算)の12カ月ローリング・ボラティリティ

IVV60/TLT40ポートフォリオ

次は債券を混ぜたポートフォリオを試してみます。まずは60/40ポートフォリオ(株式60/債券40)です。ただし、伝統的な60/40ポートフォリオは債券部分のデュレーションが短いので、債券部分に長期米国債ETFのTLT(iシェアーズ 米国国債 20年超 ETF)、株式部分にIVV(iシェアーズ・コア S&P 500 ETF )を使ったIVV60/TLT40ポートフォリオで試してみました。

円換算のリターンとボラティリティは下記記事で作成した2006年8月〜2019年9月のデータ(下表)を使いました。

過去記事: 60/40ポートフォリオとオールシーズンズ・ポートフォリオのボラティリティ(ドル建て・円換算)

条件

条件は以下の通りです。- リタイア時点の資産:4,500万円

- 毎月引き出す金額:8.4万円(年間100.8万円)

- シミュレーション期間:60年間

- リターン分布:正規分布

- 期待リターン:8.93%

- ボラティリティ:12.75%

- インフレ率:平均2%、インフレボラティリティ1.31%

結果

60年後の破産確率は0.57%です。劇的に低くなりました。ただし、2006年8月〜2019年9月では長期金利が4.73%→1.67%と大きく低下しているので、この期間のデータをそのまま使うのは楽観的過ぎるように思えます。

リターンごとの破産確率

ボラティリティは12.75%のままで、名目期待リターンを下げた場合の破産確率を調べてみました。60/40ポートフォリオの名目期待リターンをどれくらいに設定するのが適切なのかはよく分かりませんが、仮に名目期待リターンを債券2%、株式7%として、60/40が5%とすると、破産確率は30.17%になります。

名目期待リターンが6%なら破産確率は14.99%です。

オールシーズンズ・ポートフォリオ

最後はオールシーズンズ・ポートフォリオです。円換算のリターンとボラティリティは下記記事で作成した2006年8月〜2019年9月のデータ(下表)を使いました。

過去記事: 60/40ポートフォリオとオールシーズンズ・ポートフォリオのボラティリティ(ドル建て・円換算)

条件

条件は以下の通りです。- リタイア時点の資産:4,500万円

- 毎月引き出す金額:8.4万円(年間100.8万円)

- シミュレーション期間:60年間

- リターン分布:正規分布

- 期待リターン:6.83%

- ボラティリティ:10.22%

- インフレ率:平均2%、インフレボラティリティ1.31%

結果

60年後の破産確率は2.33%です。IVV60/TLT40と比べると少し高いですが、40年後だと0.42%なのでほぼ大丈夫そうです。リターンごとの破産確率

オールシーズンも同様に、ボラティリティは10.22%のままで、名目期待リターンを下げた場合の破産確率を調べてみました。まとめ

この超低金利下で債券を買うのはどうも気が進まないですが、リタイアに向けて長期債ETFを組み入れることも検討しようかなと思いました。(リタイアに向けてなので当面は買いませんが…)

今のところは買うならTLT(iシェアーズ 米国国債 20年超 ETF)よりもデュレーションの長いEDV(バンガード・超長期米国債ETF)やTMF(Direxion デイリー 20年超米国債 ブル3倍 ETF)とかが良いんじゃないかなと思っています。

また、米財務省は100年国債の発行を検討しているそうなので、将来的にはもっとデュレーションの長いETFが出てくるかもしれません。そんなETFが出てきたら少し組み入れるだけでもリスク低減効果は高そうです。

リタイア時にはもう少し金利が上がっていて、さらに株式バリュエーションも低ければ良いのですが、今以上に低金利かつ高バリュエーションになっていたら困りますね…

よろしければ応援クリックお願いします

|

コメント