(過去記事:米国の企業利益成長率と名目GDP成長率の関係 )

今回はその続きで、先進国と新興国のEPSと名目GDPについてです。米国外の企業利益の時系列データが見つからなかったので、前に見つけた先進国と新興国のEPS・DPSの推移のグラフを使って大雑把に比較してみたいと思います。

(過去記事:先進国株と新興国株のEPS・DPS推移(1999〜2017年))

※前回米国について調べたときは税引き後企業利益と名目GDPを比較したのに対し、今回はEPSと名目GDPの比較です。

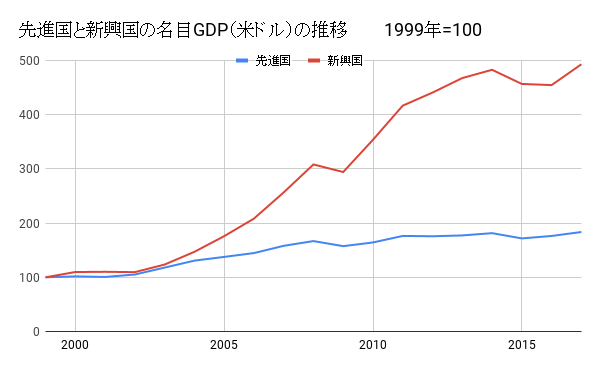

先進国と新興国のEPSと名目GDP(1999年~2017年)

まずは1999年~2017年の先進国と新興国のEPS(右のグラフ)を見てみます。

出典:BMO Global Asset Management

具体的な数値は分かりませんが、1999年~2017年で先進国のEPSは約3倍、新興国のEPSは約6.5倍ほどになっています。年率換算では先進国が6.3%、新興国が11.0%です。

次にIMFのデータを使って、同期間の先進国(Advanced economies)と新興国・開発途上国(Emerging market and developing economies)の名目GDP(米ドル)推移をグラフ化してみました。

※株式指数の先進国、新興国と、IMFによるGDPの先進国、新興国・開発途上国の定義が違いますし、ウェイトも全く違うと思うのであくまでも参考程度のものです。

1999年~2017年で先進国の名目GDP(米ドル)は1.84倍になったのに対し、新興国は4.93倍になっています。年率換算では先進国が3.4%、新興国が9.3%です。

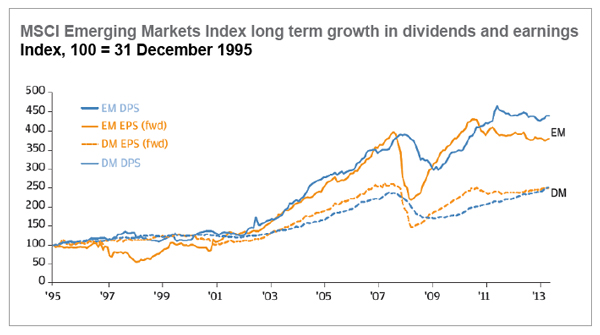

先進国と新興国のEPSと名目GDP(1995年~2013年)

また別の期間(1995年~2013年)のグラフを見つけたので、この期間でも同様に比較してみます。

出典:JP Morgan Asset Management

これもやはり具体的な数値は分かりませんが、1995年~2013年で先進国のEPSは約2.4倍、新興国のEPSは約3.7倍ほどになっています。年率換算では先進国が5.0%、新興国が7.5%です。先ほどの期間と比べると新興国と先進国の差が小さいです。

次にIMFのデータを使って、同期間の先進国(Advanced economies)と新興国・開発途上国(Emerging market and developing economies)の名目GDP(米ドル)推移をグラフ化してみました。

1995年~2013年で先進国の名目GDP(米ドル)は1.85倍になったのに対し、新興国は5.19倍になっています。年率換算では先進国が3.5%、新興国が9.6%です。

EPSと名目GDP(米ドル)の年率成長率比較

表にまとめると以下のようになります。新興国はEPSと名目GDP(米ドル)の両方で先進国よりも高成長ですが、名目GDP成長率の差に比べるとEPS成長率の差は小さいです。

市場全体で増資よりも自社株買いが多ければEPS成長率は企業利益成長率よりも大きくなるので、先進国は新興国よりも自社株買いが多いということなのかもしれません。

(期間が短いですし、今回使っているEPSと名目GDPでは先進国・新興国の定義が違うので全く関係ないのかもしれませんが…)

また、長期的に見れば新興国株のEPSは高成長ですが、新興国通貨はボラティリティが大きいため、先ほどのグラフでは2011年頃に頭打ちになって以降は先進国よりも停滞していたりします。金融危機時のEPS減少率も大きいですし、短い期間を切る取ると先進国のほうが高成長となっている時期もあります。

とはいえ、今後も新興国の名目GDP成長率が先進国よりも高くなるのは間違いないでしょうし、それと連動してEPS成長率もきっと高くなると思われます。

相対的に低いバリュエーションと高いEPS成長率を考えると、現在の新興国株は(長期保有すれば)高リターンが見込めるんじゃないかなと考えています。

よろしければ応援クリックお願いします

|

コメント