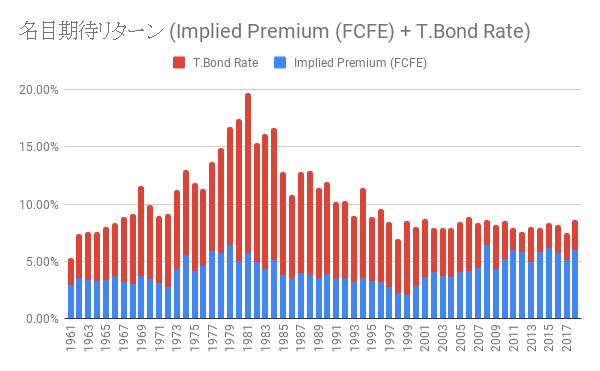

S&P500の名目期待リターン(株式リスクプレミアム+無リスク金利)は以下のように推移しています。期待リターンは1980年頃から低下傾向にありますが、2000年以降はリスクプレミアム上昇と金利低下が相殺されてほとんど変化していません。なお、2019年7月1日時点では7.70%(株式リスクプレミアム5.67%+無リスク金利が2.03%)です。

(過去記事:米国株のリスクプレミアムと期待リターンの推移)

(過去記事:世界各国のカントリーリスクプレミアム(2019年7月) )

|

| 出典:Damodaran Online |

PER=1/(期待リターン-成長率)なので、期待リターンが低下するとPERは拡大します。

実際にS&P500のPERは1980年頃にボトムをつけてから拡大傾向にあります。

|

| 出典:multpl.com |

金利と株式リスクプレミアムが低水準にとどまるのなら、高PERも許容されるはずです。

金利はともかくとして株式リスクプレミアムはまだまだ縮小余地がありそうなので、将来のPER水準は今よりももっと高くなる可能性もありそうです。

ということで、今回は株式リスクプレミアムの縮小要因と拡大要因をまとめてみました。

リスクプレミアムの縮小要因

取引コストの低下

これはジェレミー・シーゲル教授が指摘していますが、取引コストが低下するとその分リスクプレミアムも低下するのではないか、という考え方があります。インデックスファンドがまだ高コストだったり、そもそも存在しなかった時代と比べると、現在は一般投資家でも超低コストのインデックス投資ができますし、個別株投資の売買手数料も下がっています。

期待リターンというのが実際に投資家が手にできるリターンのことを指しているのだとしたら、取引コストが下がったぶんだけ期待リターン(=無リスク金利+株式リスクプレミアム)も低くなっても不思議ではありません。

逆に期待リターンが取引コスト控除前だとしたら、現在の投資家は昔よりも取引コストの低下ぶんだけ高いリターンを手にできるということになってしまうので、これは直感的にはおかしいように思えます。

また、日本の配当減税で高配当株が市場平均をアウトパフォームしたというデータもあるので、取引コストと同様に配当課税も織り込まれているのかなと思っています。

(過去記事:配当にかかる税率は株価に織り込まれているのだろうか)

長期投資派の増加

リチャード・セイラー著「行動経済学の逆襲」では、株式プレミアム・パズル※の解答として、「人はあまりにも短期的に評価しているから」という理由を挙げています。※経済学者のメーラとプレスコットのモデルでは株式リスクプレミアムは最大0.35%と試算されるのに対して、現実に観測されるプレミアムは約6%と非常に大きな開きがあり、経済学ではなぜこれだけ高いプレミアムが放置されているが説明できないという問題です。

私は長期的に見ればほとんどいつ買ってもインフレ控除後でプラスだと考えているため、市場環境に関わらず常にフルインベストメントを貫き通すつもりです。

(0.35%のリスクプレミアムしかなければさすがに債券に投資しますが、2~3%あれば株式を選ぶと思います。)

しかし、6%の株式リスクプレミアムは短期的に評価する人々によって支えられているとすれば、私と同じような考えを持つ長期投資派が増えすぎると、リスクプレミアムはだんだん縮小していくはずです。

リチャード・セイラー「行動経済学の逆襲」にも似たような話が載っていた。— 高卒非正規が株式投資でアーリーリタイアを目指す (@ronaldread_blog) August 15, 2019

私みたいに市場環境に関わらず脳死バイアンドホールド派が増えると株式リスクプレミアムは6%よりもずっと低くなるに違いない。 pic.twitter.com/dmEQ70H050

経済の安定化

これもジェレミー・シーゲル教授が指摘していますが、GDPのボラティリティは年々低下傾向にあり、以前と比べると景気後退はより穏やかで短く、景気後退はより長いものになりつつあります。実体経済の安定化でEPSのボラティリティも低下すれば、株式リスクプレミアムも縮小していくはずです。

このままサブスクリプション化が進んでいけば景気変動はさらに穏やかなものになっていきそうですし、そのうち景気拡大と景気後退の差がほとんどなくなるような未来が来るのかもしれません。

ただ、経済が安定化していくと、債務を増やして自社株買いを行い債務超過状態になる企業が増えていくんじゃないかなと思います。その選択は個々の企業としては正しくても、企業全体が過小資本・過剰債務になると色々と危なそうな気がします。

リスクプレミアムの拡大要因

高齢化

ジェレミー・シーゲル著「株式投資」では、高齢化が進む先進国では老後のために資産を購入する労働者よりも資産を売却する退職者のほうが多くなるため、資産の買い手が足りなくなるという問題を挙げています。これは資産市場のメルトダウン仮説と言うそうです。

シーゲル教授は先進国で売却される資産を若い新興国の労働者が購入することで解決すると書いていますが、この場合、新興国・フロンティア国が高齢化したあとには一体誰が買い手になるんだろうなと疑問に思っています。

そこまで成熟すると資金需要がほとんどなくなるとかで問題なくなるんでしょうか。

また、ライフサイクル・リスク回避仮説では、投資家は年をとるほどリスク回避的になるため、高齢化が進むとより高い株式リスクプレミアムが要求されるようになるとされています。

(参考:第5章 人口構造の変化が株価に与える影響(PDF))

今のところは世界の平均年齢と株式リスクプレミアムの間には有意な関係が見つかっていないそうですが、今はまだ世界全体が若いです。

日本やドイツをはじめ先進国の多くは中央年齢が40歳超と高齢化が進んでいますが、フロンティア国では中央年齢が20歳未満という若い国もたくさんあります。中央年齢の世界平均は28.2歳とまだまだ若いです。

(参考:世界・中央年齢ランキング(WHO版))

これから世界全体の高齢化が進んでいくと、どこかで深刻な影響が出てきそうな気がします。

情報の氾濫

インターネットの発達によって簡単に株式に関するニュースが手に入るようになりました。リアルタイム株価も簡単にチェックできますし、売買もクリックひとつで低コストかつ簡単にできてしまいます。長期投資のつもりでもニュースや株価をずっと追っていると短期目線になりがちだと思いますし、売買のハードルが低いのでマーケットが急落すると衝動的に売却したりといったこともありそうです。

株式プレミアム・パズルに対する行動経済学の解答は「人はあまりにも短期的に評価しているから」というものでしたが、情報の氾濫によってこの傾向は強まり、リスクプレミアム拡大要因になるんじゃないかなと思っています。

まとめ

個人的には株式リスクプレミアムは今後しばらくは縮小傾向で、世界全体の高齢化が進むにつれてどこかの時点で反転して拡大し始める、みたいな感じになるんじゃないかなと思っています。世界の労働力人口(15〜64歳)に対する高齢人口(65歳〜)の比率は以下のように今後上昇し続けると予測されています。

|

| 出典:United Nations |

このままいくと高齢化による株式リスクプレミアム拡大の影響が深刻になりそうな気がしますが、そうなるのはだいぶ先のことでしょうし、これまでの様々な課題と同様に何らかの解決策が見つかって何とかなるんだろうなと楽観的に考えています。

(私は将来は人間の意識を機械にアップロードできるようになって、肉体がなくても生きていけるようになることで、世界全体が高齢化する前に問題は解決するんじゃないかなと妄想しています。技術的なことは全く分からないのでただの個人的な願望ですが。)

よろしければ応援クリックお願いします

|

コメント