過去記事:【為替ヘッジの必要性】米国株(ドル建て・円換算)の12カ月ローリング・ボラティリティ

過去記事:60/40ポートフォリオとオールシーズンズ・ポートフォリオのボラティリティ(ドル建て・円換算)

今回はMSCI最小分散指数(米国と全世界)について調べてみました。

※ボラティリティは12カ月ローリング、ドル建て株価指数はMSCI、ドル円はFREDのデータを使いました。

過去記事:MSCI指数データのダウンロード方法

MSCI USA Minimum Volatility

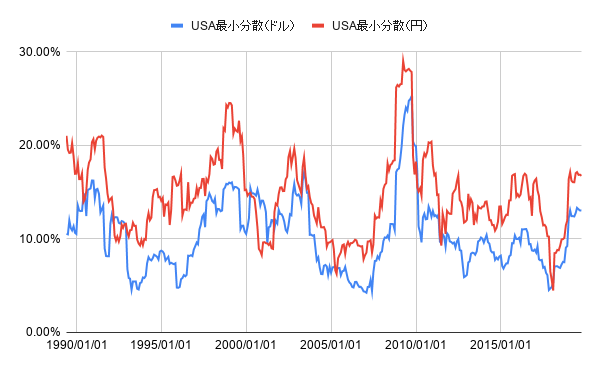

まずは米国のMSCI最小分散指数「MSCI USA Minimum Volatility」の12ヶ月ローリング・ボラティリティを調べてみました。(ところでボラティリティ(volatility)は分散(variance)の平方根なので、英語ではminimum varianceとminimum volatilityのどちらも使われるみたいですが、日本語では最小ボラティリティは使われない気がして不思議だなと思っています。)

ドル建てと円換算の比較

期間は1989年5月末~2019年9月末です。ドル建ては最小値4.26%、平均値10.46%、最大値25.28%、円換算では最小値4.49%、平均値14.63%、最大値 29.04%となりました。

MSCI ACWI Minimum Volatility

次は全世界のMSCI最小分散指数「MSCI ACWI Minimum Volatility」の12ヶ月ローリング・ボラティリティを調べてみました。ドル建てと円換算の比較

期間は1994年5月末~2019年9月末です。ドル建ては最小値3.69%、平均値9.66%、最大値23.45%、円換算では最小値3.51%、平均値12.84%、最大値25.90%となりました。

ボラティリティ比較

MSCI USA、MSCI USA Minimum Volatility、MSCI ACWI、MSCI ACWI Minimum Volatilityのボラティリティ(期間は1994年5月末~2019年9月末)を比べると以下のようになります。ドル建て→円換算でボラティリティは3~4%ポイント大きくなっていますが、MSCI ACWI Minimum Volatilityは円換算でも13.68%となっており、ドル建てのMSCI USAやMSCI ACWIよりも低ボラティリティです。

リタイアにはACWVやUSMVが向いていそう

モンテカルロ法によるリタイアシミュレーションではボラティリティが低いほど破産確率は小さくなります。過去記事:モンテカルロ法によるリタイアシミュレーション

過去記事:モンテカルロ法によるリタイアシミュレーション(現金・債券を保有する場合)

株式のみでリタイアを目指す場合にはACWV(iシェアーズ・エッジMSCIミニマム・ボラティリティ・グローバルETF)やUSMV(iシェアーズ・エッジMSCIミニマム・ボラティリティUSA ETF)のような最小分散ETFが向いていそうな気がします。

(国内ではサクソバンク証券でしか買えませんが…)

よろしければ応援クリックお願いします

|

コメント