株式の実質期待リターンは「配当利回り+実質EPS成長率+バリュエーション変化」で表すことができます。

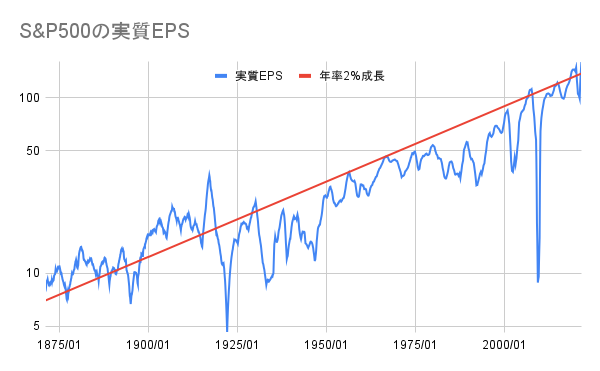

S&P500の場合、このうち実質EPS成長率は長期的には年率2%程度となっています。

|

| 出典:multpl.com |

年率2%というのは米国のGDPもだいたいそれくらいのペースで、米国の場合、長期的にはEPSとGDP成長は一致しています。

過去記事:中国株はEPSとGDP成長の乖離が激しい

ウィリアム・バーンスタイン著『「豊かさ」の誕生 成長と発展の文明史』によると、1900〜2000年の先進国各国の1人当たり実質GDP成長率は年率2%前後に集中しており、世界大戦や内戦で国土が荒廃した被災国とそうでない非被災国ではほとんど差がないそうです。

(この数値は起点が1900年なので、その時点で既に老成していたイギリスが1.41%と低く、立ち遅れていた日本が3.13%と高くなっています。)

|

| 出典:「豊かさ」の誕生 成長と発展の文明史 |

そしてmultpl.comによると1871年以来のS&P500の平均配当利回りは4.29%なので、実質リターンは平均配当利回り4.29%+実質EPS成長率2%=6.29%ということで、よく言われる7%弱の実質リターンとだいたい同じになります。

一方、現在のS&P500の配当利回りは1.26%と史上最低の1.11%(2000年8月)よりは若干マシですが非常に低利回りです。

|

| 出典:multpl.com |

実質EPS成長率が今後も2%程度に落ち着くとすると、米国株の実質期待リターンはバリュエーション変化を無視すると配当利回り1.29%+実質EPS成長率2%=3.29%ということになります。

multpl.comのデータを使ってS&P500の実質トータルリターン指数を作ってみると150年にわたって年率7%弱のペースで成長していることが分かりますが、近年は「配当利回り+実質EPS成長率」だけでは7%弱には達していないのでバリュエーション拡大によって維持されてきたということになります。

|

| 出典:multpl.com |

ただし、近年は株主還元として配当よりも自社株買いのほうが大きくなってきているので、年率2%よりももう少し高い成長率を期待してもいいかもしれません。

|

| 出典:Yardeni Research |

|

| 出典:Yardeni Research |

冒頭のグラフは最近で切り取ると年率3.5%くらいと見積もっても良さそうです。

楽観的に高めの実質EPS成長率と歴史的な高バリュエーションがこのまま維持されると考えても、実質期待リターン=配当利回り1.3%+実質EPS成長率3.5%=4.8%程度となります。

7%弱の実質期待リターンになるにはさらにバリュエーションが拡大し続けるか、あるいは株価が下落して配当利回りが上昇するかということになりますが、個人的には資産形成期なので後者のほうが良いなと思っています。

よろしければ応援クリックお願いします

|

コメント