参考:Where Siegel Went Awry: Outdated Sources & Incomplete Data

米国株のパフォーマンスを1793年からの測定した(左)って論文見つけた😂

— みらいよたろう@東北投信🇨🇦🌴🇹🇭🍤 (@instockexnet) June 16, 2024

株式の優位性を説いた例の図(右)と違って、過去は株式と債券パフォーマンスは大差なかったとか。。。

1800年代の話が現在に応用できるのかは謎だけど興味深い pic.twitter.com/EgZ0q1mBqJ

ジェレミー・シーゲル氏の有名なチャートとは異なり、1793年からの米国株と米債券のパフォーマンスを調べると、米国株が明確にアウトパフォームし出したのは最近のことなんだそうです。

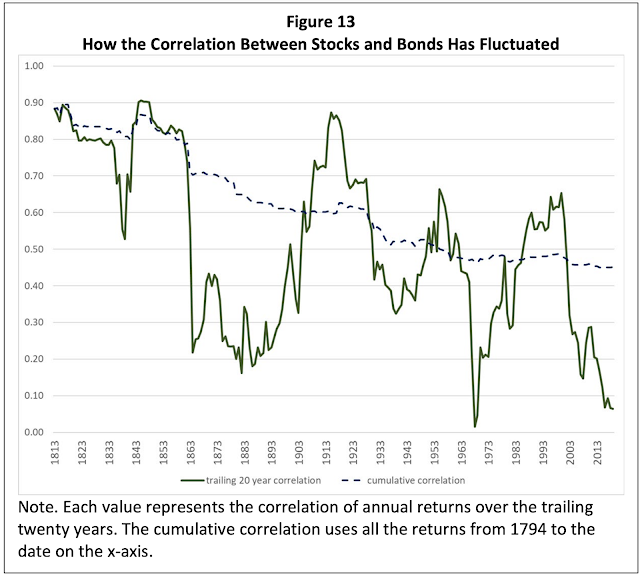

株式と債券のローリングリターンは以下のようになっているそうです。

|

| 出典:Where Siegel Went Awry: Outdated Sources & Incomplete Data |

昔の株式は債券とほぼリターン変わらないなら株式持つ意味なくない??と思いましたが、昔はそこまでボラティリティが変わらない時期もあったようです。それでも1870〜1950年くらいはリターンほぼ変わらずにボラティリティは債券のほうが低いので株式の報われなさが半端じゃないですね…

※そもそも株式リスクプレミアムは経済学では説明できないほど高すぎるみたいな話もあるのでむしろ大して変わらないほうが正しいという可能性もあるのかもしれませんが…

|

| 出典:Where Siegel Went Awry: Outdated Sources & Incomplete Data |

米国債利回りを見てみると、1800年代半ばくらいまでは5~7%だったらしいですが、それ以降は1980年前後の一時的な高騰を除くと右肩下がりです。1950年くらいまでは米国株並みのリターンがあったとはいえ、この高リターンは金利低下によるキャピタルゲインがなければ達成できなかったので持続的に株式並みのリターンを生んでいたのは1800年代半ばくらいまでのことだったとも言えそうです。

(これは株式についても同じことが言えそうですが…)

これくらいの金利水準でも株式並みの実質リターンを出せていたのは金本位制でデフレだったからなので、管理通貨制度で常にインフレ率が2%とかになっている状況で名目金利がせいぜい4~5%程度だったらやっぱり実質ベースでは長期で2~3%程度に落ち着くはずで、株式を大幅に下回るのは変わらなさそうですね。

ところで以前、「長期的には株式市場時価総額もゴールド時価総額も名目GDP成長率程度になるはずだが、株式には自社株買い・配当があってゴールドには新規採掘分の希釈があるので長期的には株式リターン>GDP成長率>ゴールドのリターンになる」という記事を書きました。

これでいうと債券市場時価総額も(最近はずっと増加傾向ながら)超長期的には名目GDP成長率程度に落ち着くはずとすると、株式と債券のリターンでどちらが上になるかは「株式の配当+自社株買い」vs「債券の利子」でどちらが上になるかと言い換えることもできるはずで、そうなると債券のほうがある程度長い期間でアウトパフォームする可能性があるとも言えるのかもと思いました。

(万が一、金本位制に戻ったりすると名目GDP成長率は低くなり「債券の利子」>「株式の配当+自社株買い」になる可能性もあるのかもしれませんし、インフレ下では無理そうな気がします。)

よろしければ応援クリックお願いします

|

コメント