株式リスクプレミアム≒株式益利回り+名目GDP成長率-長期金利となります。

(参考記事:山崎式「株価の高低判断法」)

前回の記事では米国の企業利益成長率と名目GDP成長率について調べてみて、長期的には両者は同じくらいになるということを確認しました。

(過去記事:米国の企業利益成長率と名目GDP成長率の関係)

今回はこの株式リスクプレミアムの計算でもう一つ疑問に思っている名目GDP成長率と長期金利の関係について調べてみました。

米国の長期金利(10年国債利回り)と名目GDP成長率

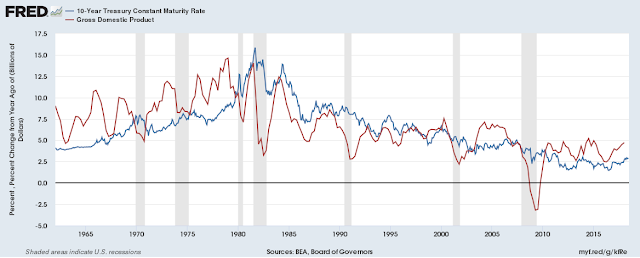

まずFREDで米国の10年国債利回りと名目GDP成長率を比べてみると以下のようになります。

出典:FRED

10年国債利回りと名目GDP成長率はだいたい同じくらいに見えます。

名目金利≒名目GDP成長率?

名目金利と名目GDP成長率について検索してみると、名目金利=期待実質GDP成長率+期待物価上昇率+リスクプレミアムという式が出てきます。

=期待名目GDP成長率+リスクプレミアム

先ほどの10年国債利回りと名目GDP成長率の差が長期国債のリスクプレミアムということですね。長期国債のリスクプレミアムは景気後退時に拡大(1982年には9.87%、2009年には6.61%まで拡大)していますが、通常時はほとんど0%です。

(1962年以降の平均値は-0.33%、中央値は-0.43%です。)

出典:FRED

名目長期金利と名目GDP成長率がだいたい同じになるとすると、

株式リスクプレミアム≒株式益利回り+名目GDP成長率-長期金利となります。

≒株式益利回り

私は世界各国のイールドスプレッド(10年国債利回りと株式益利回りの差)を定期的にチェックしていますが、これは高金利国の株式が低PER(益利回りが高い)だったとしても、高金利国の通貨は下落しやすいため、現地通貨建てでは利益が出ていても、米ドルや日本円に換算すると通貨安で利益が目減りするのではないかと考えているためです。

しかし、

名目金利≒期待名目GDP成長率≒企業利益成長率と言えるとすると、この高金利国の通貨安は企業利益の成長によって相殺されるということになり、結局は株式益利回り(PER)だけを見て割安・割高を判断しても良いんじゃないかと思えるんですよね。

ただし、単年のEPSは変動が大きいので、景気循環調整後のCAPEレシオが低い国の株を買うのが良さそうというのが今のところの私の考えです。

よろしければ応援クリックお願いします

|

コメント