一般的に長期金利下落はグロース優位、長期金利上昇はバリュー優位と言われますが、ピクテによるとこれは2006年12月以降に見られる現象であり、1981年9月~2006年12月までは反対に長期金利下落とバリュー優位が併存していたそうです。

|

| 出典:ピクテ |

割引率の変化がPERに与える影響は高成長が織り込まれている高PER株ほど大きいので、割引率が低下すれば高PERのグロース株が低PERのバリュー株をアウトパフォームする、割引率が上昇すれば反対になるというのは正しいと思います。

しかし、「割引率=無リスク金利+株式リスクプレミアム」なので、金利が下がっても株式リスクプレミアムが上昇する場合もあり、必ずしも金利低下=割引率低下となる訳ではないため、金利低下でバリュー優位になったり金利上昇でグロース優位になることもあると思います。

また、グロースとバリューの境界も曖昧になりつつあるので、今後はさらになんとも言えないのではという気がします。

CAPEレシオについても、過去のデータをみるとCAPEレシオが低い国への投資は非常に上手くいっていますが、低CAPE戦略に近いGVAL(カンブリア・グローバル・バリューETF)もETFが設定された2014年3月12日以来でVTを大幅にアンダーパフォームしています。

過去記事:世界各国のCAPEレシオとその後10年間の実質トータルリターン

過去記事:CAPEレシオが低い国への投資は米国株をアウトパフォーム

|

| 出典:Portfolio Visualizer |

インフレ率についても、一般的に低インフレほど株式に有利、高インフレは不利と言われていますが、multpl.comの月次データをもとに計算してみると案外高インフレ下でも大丈夫そうな感じもします。

過去記事:【米国のインフレ率と株式リターン】高インフレ下の株式も案外悪くないかもしれない

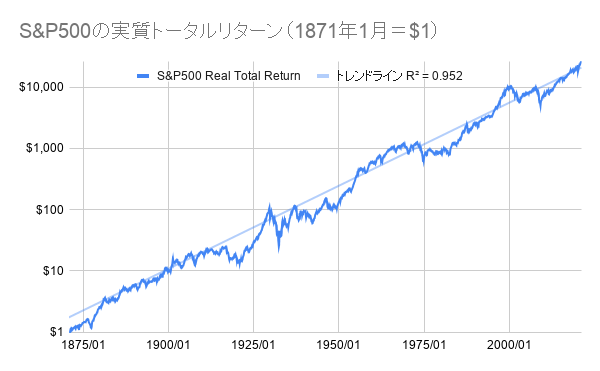

米国株の実質リターンのチャートは一貫して右肩上がりです。

過去記事:【S&P500】実質トータルリターンのトレンドラインからはさほど乖離していない

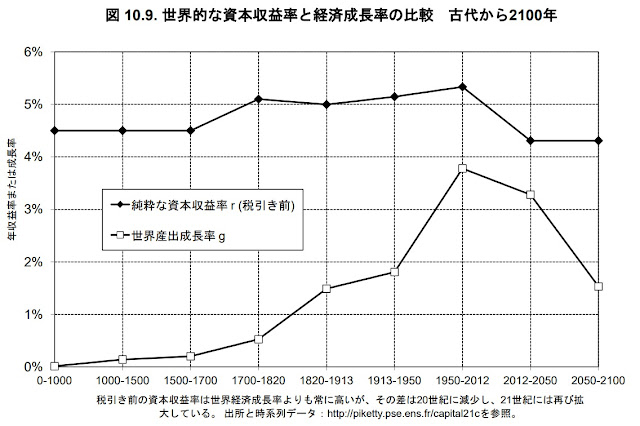

今後、世界経済成長が鈍化していくのは確実ですが、ピケティの「21世紀の資本」によると、資本収益率rは世界経済成長率gの水準にかかわらず安定して4〜5%程度で推移してきました。

(全体のパイは今までのように増えないなかで奪い合うことになるのでピケティの言うように格差は拡大していくことになりますが…)

|

| 出典:ピケティ『21世紀の資本』図表 |

ですが、過去2000年間にわたって資本収益率が安定的に高位で推移してきたからといって今後も同じだという保証はどこにもありません。もしかしたら高い資本収益率は確固たる真理ではなく、七面鳥の逸話のようにある時唐突に崩壊する可能性もゼロとは言えないと思います。

ある七面鳥が毎日9時に餌を与えられていた。それは、あたたかな日にも寒い日にも雨の日にも晴れの日にも9時であることが観察された。そこでこの七面鳥はついにそれを一般化し、餌は9時になると出てくるという法則を確立した。

そして、クリスマスの前日、9時が近くなった時、七面鳥は餌が出てくると思い喜んだが、餌を与えられることはなく、かわりに首を切られてしまった。

引用:Wikipedia

よろしければ応援クリックお願いします

|

コメント