トータルリターン=EPS成長率+配当利回り+バリュエーション変化

このうち、前半の「EPS成長率+配当利回り」をファンダメンタルリターンと呼ぶそうです。バリュエーションは一方向に拡大し続けたり縮小し続けたりすることはないため、長期的にみればトータルリターン=ファンダメンタルリターンとなるはずです。

なお、リターンの計算方法は下記記事と同じ方法です。

過去記事:【S&P500】実質トータルリターンのトレンドラインからはさほど乖離していない

S&P500のファンダメンタルリターンとトータルリターン

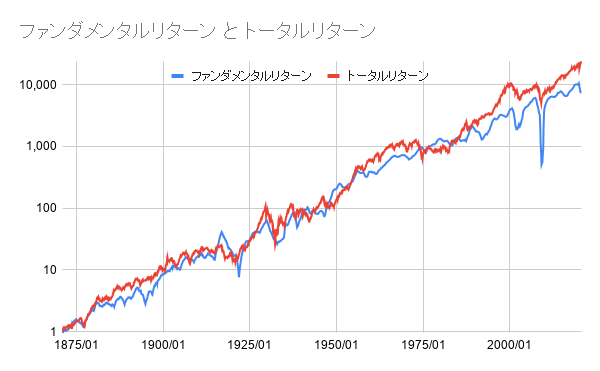

1871年1月=$1としたときのS&P500のファンダメンタルリターン指数とトータルリターン指数は以下のようになります。いずれもインフレ調整後の実質ベースで、期間は1871年1月〜2020年9月です。1871年1月を起点とした場合はほとんどの期間でトータルリターン>ファンダメンタルリターンとなっていますが、1990年代以降は乖離が大きくなっており、2020年9月時点ではトータルリターン指数は$23,425に対して、ファンダメンタルリターン指数は$7,459とかなり大きな差が出ています。

年率換算ではトータルリターンが6.95%に対してファンダメンタルリターンは6.14%です。

S&P500のPERは長らく15±10くらいのレンジでしたが、1990年頃からはそれまでよりも高水準で推移しているので乖離が生まれています。

|

| 出典:multpl.com |

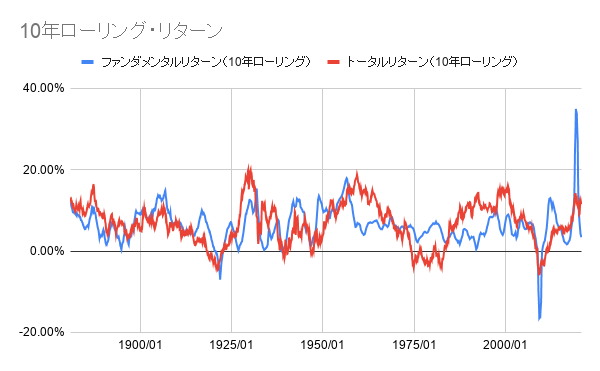

10年ローリング・リターン

10年ローリングのファンダメンタルリターンが大きく0%を割り込んだのは1922年頃と2009年頃だけです。

トータルリターンのうちのバリュエーション変化(=トータルリターン-ファンダメンタルリターン)は以下のようになります。

20年ローリング・リターン

リーマンショックとコロナショックのEPS変化が激しかったので、20年ローリングではむしろファンダメンタルリターンのほうがマイナスになっている月が多いです。

「トータルリターン=EPS成長率+配当利回り+バリュエーション変化」と分解した場合、S&P500の配当利回りは現在1.37%と歴史的な低水準にあり、バリュエーションも同様に非常に高いため大幅な上振れは期待しにくいです。

「配当利回り+バリュエーション変化」部分は期待できないので、あとはEPS成長率が過去平均よりも高ければそこそこのリターンが得られるかもしれません。

実質EPS成長率の過去平均はだいたい年率2%程度だったので、同じくらいのEPS成長でバリュエーション変化がない場合の期待リターンは実質ベースで3.4%程度といったところでしょうか。

個人的にはバリュエーションは今後も高水準で推移すると思っており、ここからさらにバリュエーション変化分で大幅なマイナスリターンになることはなさそうな気がしていますが、相当先食いしている感はあるのでしばらくは大したリターンは望めないと思っておいたほうがよさそうですね。

過去記事:割引率は趨勢的に低下しそうな気がする

よろしければ応援クリックお願いします

|

コメント