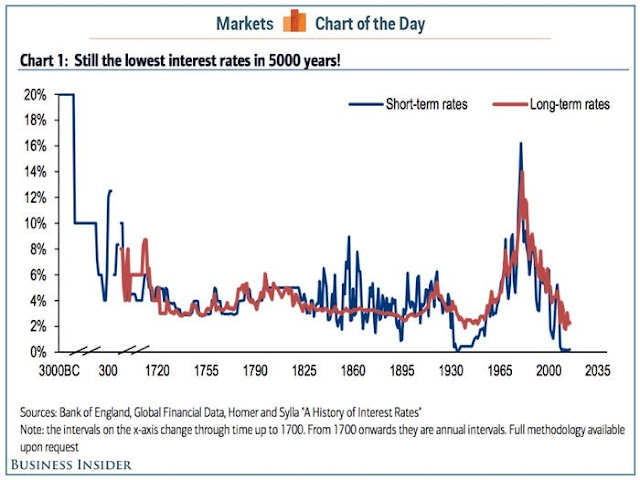

(グラフはその時代で支配的な金融市場の金利を反映しているそうです。)

|

| 出典:Business Insider |

紀元前3000年(古代メソポタミア)、紀元前1772年(バビロン)では20%、紀元前539年(ペルシア帝国)では40%、紀元前500年(古代ギリシャ)では10%、紀元前443年(共和制ローマ)では8.33%、紀元前300~200年(アテネ/ローマ)では8%、1年(帝政ローマ)では4%…と右肩下がりに下がり続けたあとは4%前後で上がったり下がったりを繰り返ししています。

1980年頃の高インフレ期には米長期金利15%超、FFレート20%まで上昇する場面もありましたが、超長期では上がったり下がったりを繰り返しながらも大まかには下落トレンドにあるように見えます。

私は中期的には米長期金利は2016年夏に底を打って上昇局面に入ったものと思っていましたが、コロナショック?であっさりと1%を割ってしまいました。そのうち米国でもマイナス金利に突入してしまいそうな雰囲気です。

|

| multpl.com |

今のところは米国ではマイナス金利に否定的な意見が多く、マイナス金利よりは量的緩和時の購入対象を広げる等の刺激策が検討されているようです。

また現状では現金保有コストという物理的下限があるので極端なマイナス金利にはなり得ないと思いますが、将来的に現金が廃止されて完全に電子化されたりすると際限なく金利が下がり続ける可能性もあるのではないでしょうか。

長期金利とPER

長期金利は株価に多大な影響を与えます。PER=1/(割引率-成長率)=1/(長期金利+リスクプレミアム-成長率)なので、長期金利下落局面ではPERが拡大し、上昇局面ではPERが縮小します。20年程度のスパンで見た場合、下落局面と上昇局面ではリターンがかなり違ってきます。

過去記事:長期金利上昇局面と低下局面における米国株のリターン

過去記事:長期金利上昇局面ではバリュエーションが縮小する

また、高PER株は金利上昇に対する感応度が高く、低PER株は金利上昇に対する感応度が低いです。

(過去記事:無リスク金利上昇によるPERの変化)

「グロース株は最もデュレーション※が長い資産だ」という表現をどこかで目にしたことがあるのですが、まさにそんなイメージを持っています。

※デュレーションとは金利変動に対してどれだけ債券価格が変動するかを表したものです。債券価格の変動率=-(金利変動×デュレーション)で計算できるので、たとえばデュレーションが2年の債券は金利が1%上昇すると債券価格は2%下落します。

金利上昇に転じればグロース株がアンダーパフォームするようになるのではと思っていましたが、まだまだグロース株優位が続く可能性もありそうです。

恒常的に高バリュエーションが続く可能性もありそうな気がする

低金利は常態化し、もしかすると今後も金利低下が続くのかもしれません。さらに株式リスクプレミアムは経済の安定化、取引コストの低下、長期投資派の増加等で、当分は縮小傾向にあるんじゃないかなと思っているので、恒常的にバリュエーションが高いままの可能性もありそうな気がします。

過去記事:株式リスクプレミアムは今後縮小していくのだろうか:縮小要因と拡大要因

また、昔に比べると情報伝達が格段に速くなっているため、短期的に暴落してV字回復するようなものはあっても、大恐慌みたいに長く続く下落相場はもう来ないんじゃないかなという気もします。

(私は一応大暴落のあと長期にわたって回復しないという最悪シナリオも想定したうえで投資していますが、なんとなく今度こそは"This time is different."なのではと思っています。死亡フラグ。)

ただし、超長期的に金利低下トレンドというのが合っていたとしても、中期的には金利急騰も起こり得るので、投資期間がせいぜい40〜60年程度の人間にとってはどうでもいいことのようにも思えます。

超長期的に安定して高い資本収益率を信じる

ピケティの有名なr>gのグラフをみると、資本収益率は過去2000年間にわたって4〜5%で安定推移していることが分かります。 |

| 出典:ピケティ『21世紀の資本』図表 |

今まで以上に先が見通せない時代になりつつあるように思えますが、私は安定的に高い資本収益率を信じ、思考停止して株式100%運用を続けるつもりです。

※(本は読んでいないので知りませんが)ピケティの資本収益率は株式だけでなく債券や不動産などを引っくるめたものだと思います。というか、むしろ株式は近年になってからできたものなので昔の資本収益率は債券(債権)と不動産のデータだと思いますが、債券は昔と比べて金利が低すぎるので金利低下が続くとしても低リターンにとどまるはずなので私は株式のみに投資する方針です。不動産はリートETF(REET)をそのうち買いたいと思っています。

過去記事:現金はゴミ、債券はバブル、ゴールドは利息を生まない、なので割高な株式を買う

過去記事:REET(iシェアーズ グローバルREIT ETF)

よろしければ応援クリックお願いします

|

コメント